Le salaire brut et le salaire net sont des concepts distincts, dont la différence est considérable. Le salaire net désigne la rémunération qu’un salarié est en droit de recevoir pour son travail. Il est défini à partir du salaire brut, suite à la déduction de tous les impôts et cotisations de sécurité sociale.

En d’autres termes, c’est la rémunération que l’employé perçoit réellement. Cet article vous dit comment calculer son salaire net mensuel en tant que salarié.

A voir aussi : Voyager en toute sécurité et découvrir de nouveaux horizons : les conseils pour les seniors

Quelques définitions

Le salaire net versé par un employeur est différent de la rémunération brute. Toutes ces notions différentes et généralement confondues, sont indispensables pour comprendre le calcul du salaire net. Ainsi, avant de calculer 27000 brut en net ou tout autre montant, vous devez connaitre la signification du salaire brut et du salaire net.

Le salaire brut est la rémunération totale du salarié avant la soustraction des charges sociales et des contributions obligatoires. Il comprend les primes, les heures supplémentaires, les avantages en nature et les indemnités. Quant au salaire net, c’est la rémunération après la déduction de :

Lire également : Qui peut être payé en chèque emploi service ?

- L’ensemble des cotisations sociales obligatoires

- Les prélèvements sociaux

- La cotisation sur la complémentaire santé entreprise

Le calcul classique

La méthode classique consiste à se baser sur le taux des charges et cotisations sociales.

Cotisations sociales = valeur du taux de cotisation x salaire brut/100

Le calcul inversé

La technique inverse est une méthode dans laquelle le calcul est effectué à l’envers. Le montant des charges est d’abord soustrait par 1 et le résultat est multiplié par la rémunération.

Les outils en ligne

Plusieurs plateformes en ligne permettent une conversion rapide du salaire brut en net selon le statut salarial. Vous pouvez dès lors calculer votre rémunération nette horaire, mensuelle ou annuelle.

L’outil de conversion en ligne est le plus souvent facile à utiliser et accessible à tous. Il suffit d’indiquer la somme du salaire brut et le salaire net est automatiquement calculé, avec la déduction des cotisations et contributions sociales et en considérant la classification socioprofessionnelle.

Calcul du salaire brut et du salaire net

Vous l’aurez compris, pour calculer le salaire net, les cotisations salariales sont déduites de la rémunération brute. Pour précision, cette dernière comprend le salaire de base, librement défini par l’entreprise et auquel sont ajoutées les heures supplémentaires, les primes, les commissions et autres primes et avantages en nature.

Les cotisations prélevées sur le salaire correspondent aux cotisations d’assurance sociale pour l’assurance maladie, les accidents du travail, les prestations familiales, la retraite, les allocations de chômage, etc.

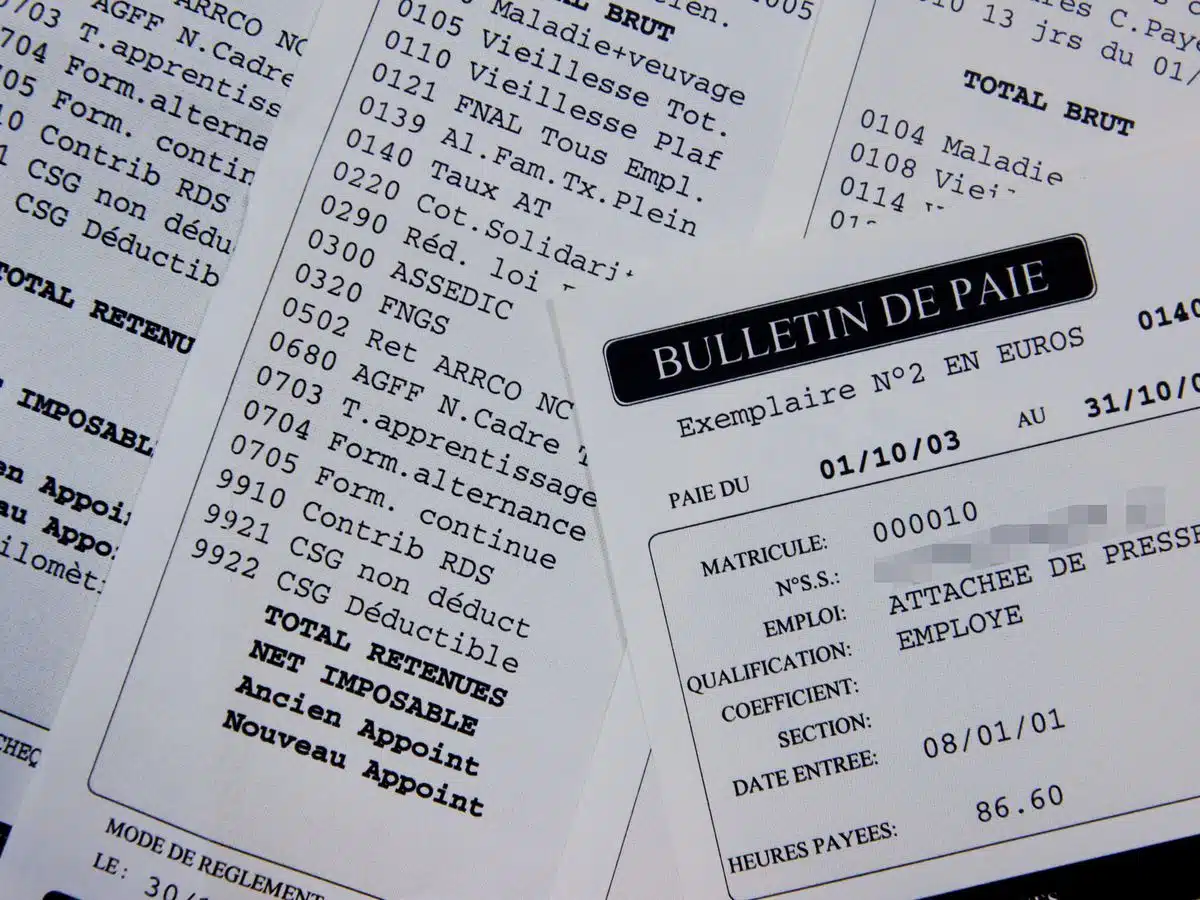

Ces cotisations varient selon le statut (cadre ou non cadre) et le salaire brut. Pour un calcul rapide, vous pouvez avoir une idée du salaire net en déduisant 23 % (15 % pour le secteur public) du salaire brut. Sur la fiche de paie, la rémunération brute est indiquée au début. Les charges salariales sont ensuite retranchées et le montant du salaire « net à payer après impôts » est indiqué.

Mais, ce n’est pas cette somme qui sera perçue par le salarié. En effet, l’impôt sur le revenu, c’est-à-dire le prélèvement à la source, doit encore être déduit. Selon le taux de ce dernier envoyé à l’employeur par l’administration fiscale, le « net à payer avant impôt » – l’impôt à la source constitue le « salaire net ».

Les différentes déductions sur le salaire net

Une fois que les cotisations salariales et l’impôt sur le revenu ont été déduits du salaire brut, il faut mentionner qu’il existe d’autres déductions qui peuvent influencer le montant final du salaire net.

Certains employés peuvent être soumis à des prélèvements supplémentaires tels que la contribution au remboursement de la dette sociale (CRDS) ou encore la contribution sociale généralisée (CSG). Ces contributions sont calculées en pourcentage du salaire brut et s’appliquent aux revenus professionnels.

Certains salariés peuvent aussi bénéficier de différents avantages en nature qui doivent être pris en compte dans le calcul du salaire net. Il peut s’agir par exemple d’un véhicule de fonction, d’une mutuelle santé prise en charge par l’employeur ou encore d’un logement mis à disposition gratuitement. Ces avantages sont évalués selon des règles spécifiques et leur valeur doit être ajoutée au salaire brut pour obtenir le montant total imposable.

Il faut noter que chaque situation fiscale est unique et qu’il existe une multitude de cas particuliers pouvant entraîner des variations dans les déductions sur le salaire net. Par exemple, les personnes mariées ou pacsées peuvent opter pour une imposition commune alors que les célibataires seront taxés individuellement.

Il faut consulter un expert en matière fiscale afin d’avoir une vision claire et précise sur toutes ces différentes déductions liées au calcul du salaire net. Cela permettra ainsi aux travailleurs de mieux comprendre leur fiche de paie et d’anticiper au mieux leurs revenus réels.

Calculer son salaire net mensuel en tant que salarié peut sembler complexe à première vue. En connaissant les différents éléments qui entrent en jeu tels que les cotisations salariales, l’impôt sur le revenu et les autres déductions spécifiques à chaque situation, il faut se familiariser avec ces notions afin d’éviter toute mauvaise surprise et de pouvoir gérer efficacement ses finances personnelles.

Les erreurs courantes à éviter lors du calcul du salaire net

Lorsqu’il s’agit de calculer son salaire net, pensez à bien chercher à éviter certaines erreurs courantes qui pourraient impacter le montant final. Voici quelques points essentiels à prendre en compte :

Premièrement, il est crucial de bien se renseigner sur les différentes tranches du barème fiscal en vigueur. Effectivement, chaque tranche correspond à un taux d’imposition spécifique qui s’applique aux revenus compris dans cette tranche. Une erreur fréquente consiste à appliquer un taux d’imposition erroné ou à ne pas tenir compte des tranches supérieures.

Il arrive que certains avantages en nature soient mal évalués ou tout simplement omis lors du calcul du salaire net. Il est donc primordial de vérifier scrupuleusement sa fiche de paie et de s’assurer que tous les éléments y sont correctement mentionnés.

Une autre erreur souvent commise concerne la déclaration des frais professionnels. Certains employés ont droit à des remboursements forfaitaires liés à leurs dépenses professionnelles (repas, transports…). Ces remboursements doivent être exclus du salaire brut afin de ne pas être soumis aux cotisations sociales et fiscales.

Pensez à bien prendre en compte les heures supplémentaires et les primes diversifiées telles que la prime annuelle ou encore la prime exceptionnelle liée aux résultats financiers de l’entreprise. Ces éléments peuvent avoir une incidence directe sur le montant final du salaire net et nécessitent donc une attention particulière lors du calcul.

Certains cas spécifiques tels que les congés payés, les arrêts maladies ou encore les périodes de chômage partiel peuvent aussi impacter le calcul du salaire net. Pensez à bien être informé sur la manière dont ces situations sont traitées au niveau fiscal et social.

Afin d’éviter des erreurs préjudiciables lors du calcul du salaire net mensuel en tant que salarié, il est primordial de se tenir informé des règles fiscales et sociales applicables à sa situation personnelle. En cas de doute, il est recommandé de consulter un expert en la matière qui pourra apporter une expertise précise et éclairée.