L’assurance maladie est obligatoire pour les navetteurs transfrontaliers suisses comme pour tous les résidents français. La CMU, le régime français de sécurité sociale pour les navetteurs transfrontaliers, couvre les frais de santé du cotisant et des membres de sa famille. La déclaration de revenus et les contributions à la CMU sont gérées par le Centre national des travailleurs transfrontaliers en Suisse (CNTFS). Directement liée à l’URSSAF, elle calcule le montant et gère la collecte. Comment déclarer la CMU pour les navetteurs transfrontaliers ? Pour ce faire, les navetteurs transfrontaliers doivent déclarer leurs revenus. On vous explique comment faire correctement votre déclaration auprès de l’URSSAF, la comprendre et appliquer les bonnes déductions, notamment inhérentes à votre dossier CMU de contribution.

Déclarer votre revenu du CNTFS

Dès que vous êtes affilié à la CMU, la CPAM vous enregistre directement auprès du Centre national des travailleurs transfrontaliers en Suisse. Vous êtes informé de cette inscription par courrier, votre numéro de compte contributeur vous est indiqué.

A lire également : Rester actif et en forme après 60 ans : les activités indispensables à adopter

Il ne vous reste plus qu’à créer votre compte en ligne auprès de l’URSSAF pour finaliser votre dossier et contribuer à la CMU.

Comment faire une déclaration auprès de la CNTFS ?

Un accueil physique est assuré par le Centre national des travailleurs frontaliers en Suisse de 8 h 30 à 12 h 30. Vous pouvez toutefois prendre rendez-vous au 0806.807.713 ou sur le site www.urssaf.fr.

A lire aussi : Professionnels de l'APA : découvrez les experts en activité physique adaptée

Bien entendu, vous pouvez également faire votre déclaration directement en ligne en vous connectant à votre espace URSSAF.

Pourquoi déclarer vos revenus ?

Le montant de la contribution à la CMU est calculé en fonction d’une plaque. Déclarer vos revenus vous permet de contribuer en tant que fidèlement que possible. En effet, pour définir le montant des contributions au cours de l’année N, la formule est la suivante :

(revenu N-2 x 25 % du PASS) x 8 % x nombre de jours d’adhésion 365

Une déduction forfaitaire de 25 % du PASS est appliquée aux revenus déclarés.

Le plafond annuel de la sécurité sociale ou PASS est fixé à 41 136 €, la réduction de vos revenus est égale à 10 284 €.

En revanche, si vous n’avez pas déclaré vos revenus, la CPAM retient 5 fois le plafond annuel de la Sécurité sociale, comme base de calcul. Il s’agit d’une base forfaitaire, appelée imposition automatique. Par exemple, en 2020, cela équivalait à 205 680 €.

Bon à savoir :

- si 2 personnes du ménage fiscal sont affiliées à la CMU, 2 déclarations sont requises ;

- le la contribution est due par chaque assuré à compter de la date d’assurance et se termine le lendemain de la date d’annulation. Il est donc calculé au prorata du nombre de jours travaillés en Suisse.

La déclaration en deux étapes

La première déclaration

Vous devez le faire dans les 20 jours suivant votre affiliation sur le site de l’Urssaf. Pour cela, vous disposez d’un espace dédié « Le travailleur frontalier en Suisse ».

La déclaration annuelle

Ensuite, chaque mois de septembre, vous déclarez vos revenus de l’année précédente. Votre relevé est pris en compte. La base de calcul de vos contributions est ensuite mise à jour pour l’année suivante.

Comment payer vos cotisations ?

Dès que vous avez déclaré vos revenus, vous recevez un calendrier de vos cotisations. Par défaut, vous payez chaque dernier jour ouvrable du trimestre civil (31/03 pour le premier trimestre).

Vous choisissez le mode de paiement :

- le prélèvement automatique ;

- virement bancaire ;

- paiement électronique ou carte de crédit ;

- chèque.

Si vous préférez payer mensuellement, vous pouvez modifier ce calendrier dans votre compte en ligne.

Si vous optez pour un paiement mensuel, le prélèvement automatique est obligatoire.

Vous éprouvez des difficultés à payer votre cotisation ? Contactez la CNTFS via votre compte en ligne ou par téléphone. En cas de retard, une pénalité est appliquée.

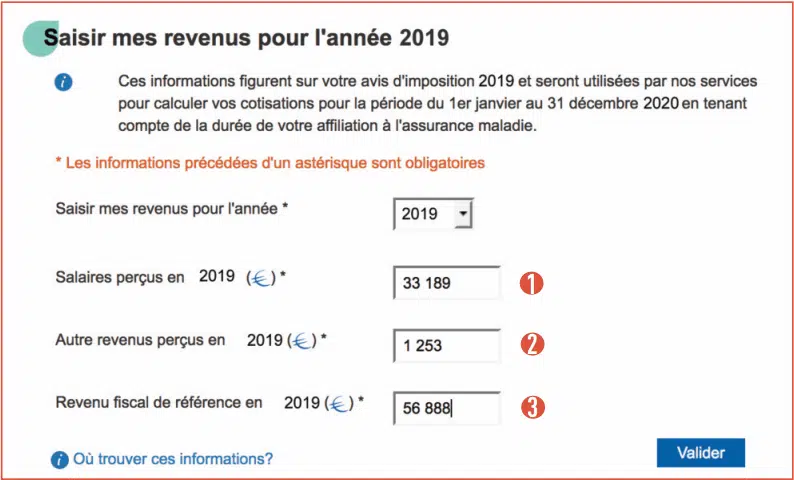

Comment remplir la déclaration frontalière de l’URSSAF ?

Vous pouvez faire votre déclaration au moyen d’un formulaire papier ou en ligne.

Vous devez d’abord prendre votre avis fiscal, car vous devrez informer :

- vos salaires perçus ;

- vos autres revenus perçus ;

- votre revenu fiscal de référence.

C’est sur la base des deux premières informations que le montant de vos contributions sont calculées.

Si vous n’avez pas reçu de revenu, indiquez toujours « 0 ».

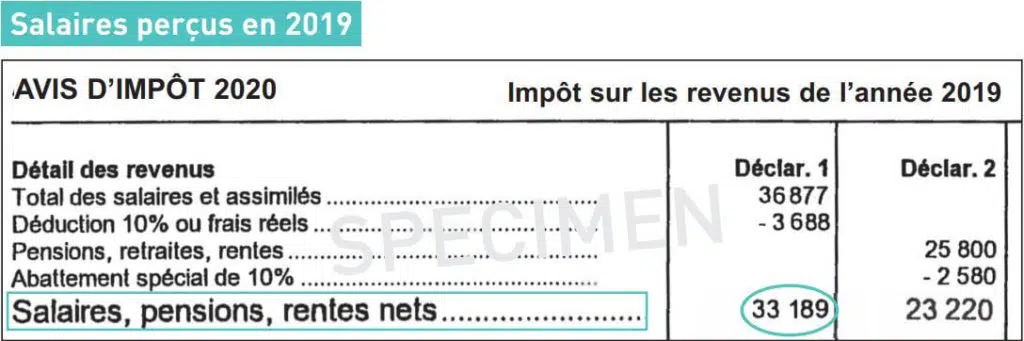

Étape 1 : salaires perçus

Vos salaires correspondent à vos revenus d’activité auxquels vous appliquez le taux forfaitaire de 10 % ou à vos dépenses réelles. De cette somme, vous déduisez les pensions versées et/ou additionnez les pensions reçues.

Important : ce chiffre doit tenir compte des déductions de vos contributions CMU, nous expliquons comment, plus loin dans cet article.

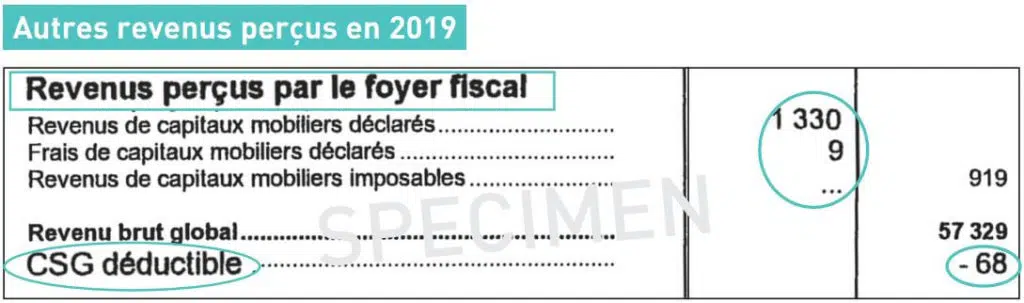

Étape 2 : autres revenus perçus

Cas 1 : vous faites une déclaration individuelle

Vous reportez le montant de vos autres revenus reçus sur lequel vous déduisez la CSG, les dépenses en capital et les déficits fonciers.

Cas 2 : vous faites une déclaration conjointe pour le ménage fiscal

Vous déclarez le montant relatif à chaque déclarant. Dans ce cas également, vous déduisez la CSG, les dépenses en capital et les déficits fonciers.

C’est ici que vous déclarez vos rentes viagères et vos revenus de propriété inclus dans votre revenu fiscal de référence. Si le montant de cet autre revenu est négatif, déduisez-le du salaire net.

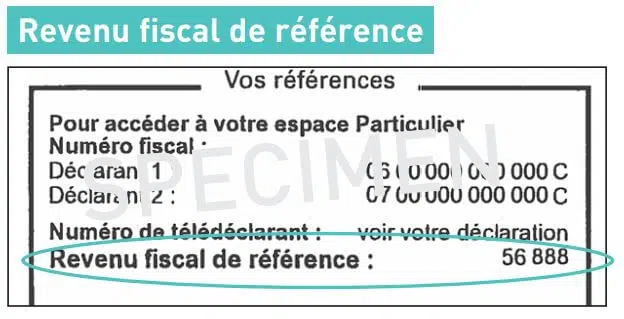

Étape 3 : le revenu fiscal de référence

Notez le revenu fiscal de référence indiqué sur la première page de votre avis fiscal. Que vous fassiez une déclaration individuelle ou conjointe, cela ne change rien, ce revenu fiscal de référence n’est pas pris en compte dans le calcul de vos cotisations.

Déclaration de la CMU pour les navetteurs transfrontaliers : la déduction fiscale CNTFS 2020

Travailleurs frontaliers, sachez que toutes vos cotisations à votre assurance maladie sont déductibles de votre revenu imposable.

Pourquoi déduire la contribution de la CNTFS ?

Cependant, il apparaît que de nombreux navetteurs transfrontaliers ne déduisent pas leurs contributions au CNTFS de leurs revenus, ce qui affecte le montant de leurs contributions pour les années suivantes. En effet, si vous ne les déduisez pas, ils augmentent le revenu sur lequel le calcul est basé.

Par exemple, vous êtes un travailleur frontalier et déclarez 50 000€ de revenus en 2020, vous devez déduire les 2 500€ de cotisations versées la même année. Sinon, votre assiette de base inclura 2 500€ de trop. Et vous paierez des cotisations en 2021 calculées sur les revenus de 2020 !

Pour cet exemple, vous paierez 2500 x 8 % = 200 $ de trop.

La déduction de vos cotisations est une économie proportionnelle aux cotisations.

Comment déduire la contribution de l’UMC ?

Reportez-vous au formulaire 2042 (appelé formulaire standard ou bleu) et plus précisément à la section « dépenses » de votre déclaration de revenus.

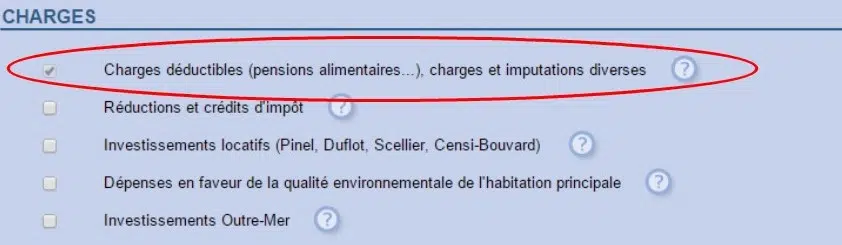

Cochez la case « Dépenses, dépenses et frais divers déductibles ».

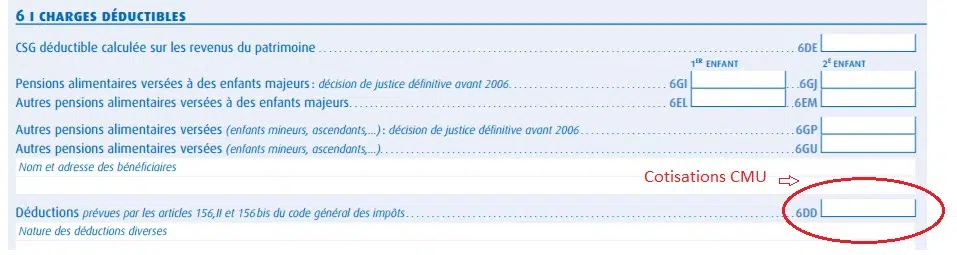

Inscrivez ensuite le montant de vos cotisations versées pour l’ensemble de votre foyer fiscal dans la case 6DD.

Un oubli lors de votre déclaration à l’URSSAF ?

Heureusement, si vous n’avez pas effectué ces déductions, vous pouvez toujours les modifier en faisant « une demande de rectification CMU » en utilisant le formulaire de contact sur le site de l’URSSAF.

Vous pouvez intervenir sur les 3 derniers exercices, à tout moment de l’année.

Vous pouvez apporter votre modification directement sur le site de l’URSSAF ou sur le site de la CNTFS.

Dans tous les cas, joignez une copie de votre avis fiscal indiquant le montant dans la case 6DD. Attention, si vous avez oublié de mentionner vos contributions dans cette case, la correction ne pourra pas être prise en compte.

En résumé :

La CNTFS, liée à l’URSSAF et à la CPAM, gère vos contributions à la CMU. Attachés à vos revenus, ceux-ci nécessitent un certain nombre d’informations pour être correctement calculés. Ils doivent notamment être déduits de vos revenus chaque année afin de ne pas être pris en compte dans le calcul de base pour l’année prochaine.

Est-ce que tout cela vous semble compliqué ? Voulez-vous vérifier que vos déclarations de revenus auprès de la CNTFS sont à votre avantage ? Contactez votre courtier frontalier qui sera en mesure de vous aider dans ce processus. Son œil avisé veillera à vous proposer des solutions qui n’augmenteront pas votre base de cotisation pour l’UMC. Parce que vous êtes un travailleur frontalier, demandez conseil à un expert frontalier !